Oleh: Heru Setyo Basuki

Customs & Excise Manager

SF Consulting

Komponen terpenting dalam perdagangan ekspor-impor salah satunya yaitu pada saat melakukan pemberitahuan dokumen pabean terkait seberapa besar nilai pabean yang kita declare untuk perhitungan bea masuk atau bea keluar. Direktorat Jenderal Bea dan Cukai (DJBC) telah menerbitkan Peraturan Menteri Keuangan No. 201/PMK.04/2020 tentang Deklarasi Inisiatif (Voluntary Declaration) dan Pembayaran Inisiatif (Voluntary Payment) dengan tujuan untuk memberikan kemudahan kepada pengguna jasa pada saat proses pemberitahuan impor barang.

1. Nilai Pabean dan Nilai Trasaksi untuk Perhitungan Bea Masuk dan Pajak Impor

Pengertian nilai pabean untuk perhitungan bea masuk berdasarkan PMK-67/PMK.04/2016 tentang Deklarasi Inisiatif (Voluntary Declaration) Atas Nilai Pabean untuk Perhitungan Bea Masuk adalah nilai transaksi dari barang impor yang bersangkutan yang memenuhi syarat-syarat tertentu sebagaimana diatur dalam peraturan perundang-undangan yang mengatur mengenai nilai pabean untuk perhitungan bea masuk.

Pengertian nilai transaksi disini merupakan harga yang sebenarnya dibayar atau yang seharusnya dibayar oleh pembeli kepada penjual atas barang yang dijual untuk diekspor ke dalam daerah pabean ditambah biaya-biaya dan/atau nilai-nilai yang harus ditambahkan pada nilai transaksi sepanjang biaya-biaya dan/atau nilai-nilai tersebut belum termasuk dalam harga yang sebenarnya dibayar atau yang seharusnya dibayar.

Untuk mempermudah pengertian di atas, berikut contoh nilai transaksi untuk perhitungan bea masuk:

Importir A melakukan importasi dari Supplier B (pemegang Merk X) di Inggris berupa baju dan perlengkapan bayi Merk X. Berdasarkan perjanjian antara Importir A dengan Supplier B tertulis bahwa importir A harus membayar royalti sebesar 5% dari revenue yang diterima oleh importir A atas penjualan baju dan perlengkapan bayi Merk X. Pembayaran royalti dari Importir A kepada Supplier B dilakukan setelah barang laku dijual di dalam daerah pabean (Indonesia).

Dari contoh di atas maka terdapat 2 (dua) tahap:

- Pembayaran dari Importir A ke Supplier B yaitu pembayaran untuk barang impor yaitu berdasarkan harga invoice yang ada di dokumen pendukung di dokumen pabean Pemberitahuan Impor Barang (PIB). Pembayaran ini biasanya dilakukan berdasarkan perjanjian yang ada yaitu bisa dilakukan di depan (sebelum barang impor sampai/diterima oleh importir) atau setelah barang impor sampai diterima oleh importir, bisa 30 sampai 90 hari.

- Pembayaran dari Importir A ke Supplier B yaitu terkait dengan pembayaran royalti yang harus dilakukan importir A ke Supplier B setelah barang laku dijual di Indonesia. Berdasarkan pengertian harga transaksi pada PMK-67/PMK.04/2016 di atas maka nilai royalti yang dibayarkan oleh Importir A maka Importir A harus membayar bea masuk dan pajak impor atas pembayar royalti tersebut.

Pembayaran tahap dua di atas yaitu terkait dengan royalti berdasarkan common agreement rata-rata dilakukan setelah barang laku terjual sehingga terjadi waktu jeda antara proses importasi dengan waktu pembayaran. DJBC sejak 2016 telah mengakomodasi cara pembayaran royalti, proceeds, dan future price yaitu dengan PMK-67/PMK.04/2016 yaitu tentang Deklarasi Inisiatif (Voluntary Declaration) Atas Nilai Pabean untuk Perhitungan Bea Masuk.

2. PMK-201/PMK.04/2020 tentang Deklarasi Inisiatif (Voluntary Declaration) dan Pembayaran Inisiatif (Voluntary Payment)

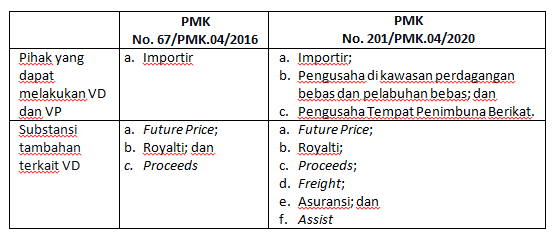

Dalam rangka meningkatkan kepatuhan importir, pengusaha di kawasan perdagangan bebas dan di pelabuhan bebas, pengusaha Tempat Penimbunan Berikat serta untuk memberikan kepastian hukum mengenai deklarasi inisiatif (voluntary declaration) dan pembayaran inisiatif (voluntary payment) untuk penghitungan bea masuk dan pajak impor, pemerintah telah melakukan penyempurnaan ketentuan voluntary declaration (VD) dan voluntary payment (VP) yang sebelumnya telah diatur dalam PMK-67/PMK.04/2016.

Sebagaimana kita ketahui, VD dapat dilakukan dalam hal harga yang harus dibayar dan/atau nilai yang harus ditambahkan pada nilai transaksi tidak dapat ditentukan pada saat penyampaian Pemberitahuan Pabean Impor (PPI).

Beberapa perubahan dan ketentuan baru terkait dengan VD dan VP di dalam PMK No. 201/PMK.04/2020, sebagai berikut

1. Voluntary Declaration (VD)

Berikut ketentuan baru yang diatur di PMK No. 201/PMK.04/2020 yang tidak diatur di PMK No. 67/PMK.04/2016 :

Pada saat sosialisasi peraturan ini oleh DJBC pada tanggal 10 Februari 2021, DJBC mengungkapkan bahwa untuk importir yang ingin melaksanakan VD terkait future price, royalti, dan proceeds dapat menggunakan aplikasi dalam sistem dokumen impor (BC 2.0) dan ini sudah terakomodasi sejak 2016 (sejak berlakunya Perdirjen 20/BC/2016).

Sedangkan untuk pengusaha di kawasan perdagangan bebas, pengusaha di pelabuhan bebas dan pengusaha di Tempat Penimbunan Berikat dapat menggunakan formulir VD yang terdapat pada Lampiran A Kemenkeu No. 201/PMK.04/2020. Kedepannya, DJBC akan meningkatkan pelayanan melalui sistem aplikasi di dalam pemberitauan pabean impor untuk (PPFTZ 01, BC 2.8 dan BC 2.5).

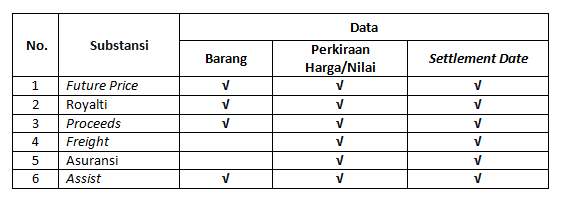

Data-data yang harus diisi dalam melakukan VD di formulir atau dalam sistem aplikasi BC 2.0, sebagai berikut:

2. Voluntary Payment (VP)

Ketentuan umum untuk melakukan voluntary payments (VP):

- Pembayaran, pelaporan, dan permintaan pengembalian (jika ada kelebihan pembayaran BM dan PDRI) untuk VP harus dilakukan dalam waktu 7 hari kerja sejak settlement date. Formulir untuk VP dan Formulir Laporan VP terdapat pada Lampiran B dan D PMK No. 201/PMK.04/2020.

- Kantor Pabean akan memberikan notifikasi via sistem atau melalui pemberitahuan kepada perusahaan yang melakukan VD untuk melakukan VP 7 hari sebelum settlement date.

- Voluntary payment harus dilakukan sebelum pemeriksaan ulang (penul) atau audit kepabeanan.

- Terhadap pelaksanaan VD dan VP dapat dilakukan pemeriksaan ulang atau audit kepabeanan.

- Importir, pengusaha di kawasan perdagangan bebas, dan pelabuhan bebas atau pengusaha di tempat penimbunan berikat harus menghitung kembali bea masuk dan pajak impor untuk mengetahui ada tidaknya kekurangan, kelebihan, atau tidak ada perbedaan.

- Dalam hal surat VD tidak ditindaklanjuti dengan VP dan/atau hasil pemeriksaan ulang atau audit kepabeanan ditemukan adanya ketidaksesuaian atau kekurangan, maka akan dikenakan sanksi administratif atas selisih yang kurang dibayar sesuai ketentuan/peraturan sanksi administrasi.

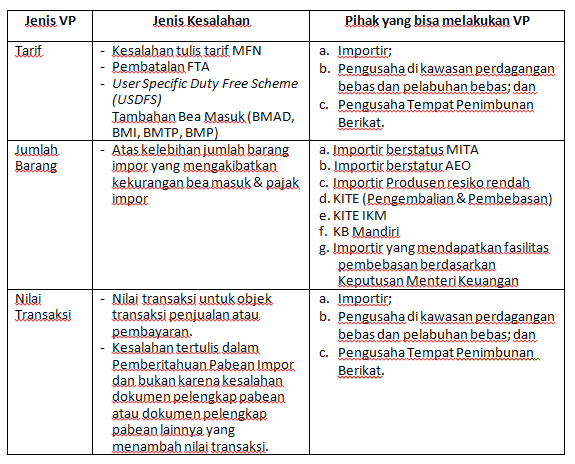

- Berdasarkan PMK Nomor 201/PMK.04/2020 juga diatur untuk melakukan VP terkait dengan tarif, jumlah barang, dan nilai transaksi sebagai berikut:

Keterangan: untuk VP di atas tidak perlu melakukan VD sebelumnya dan bentuk Formulir untuk VP dan Laporan VP terdapat pada Lampiran E, F, G, H, I, dan J PMK No. 201/PMK.04/2020.

Peraturan ini mulai berlaku tanggal 15 Februari 2021 dan dengan berlakunya peraturan ini maka PMK-67/PMK.04/2016 dicabut. PMK No. 201/PMK.04/2020 diharapkan dapat memberikan pedoman dalam penyampaian Voluntary Declaration dan kewajiban Voluntary Payment sehingga dapat meningkatkan penerimaan negara.

19 Mei 2021

*Isi artikel merupakan pemikiran penulis dan tidak selalu mencerminkan pemikiran atau pandangan resmi Supply Chain Indonesia

Download artikel ini:

SCI - Artikel Berlakunya PMK No. 201 Tahun 2020 tentang Voluntary Declaration & Voluntary Payment (878.8 KiB, 215 hits)

SCI - Artikel Berlakunya PMK No. 201 Tahun 2020 tentang Voluntary Declaration & Voluntary Payment (878.8 KiB, 215 hits)

Lampiran PMK No. 201 Tahun 2020 (20.6 MiB, 230 hits)

Lampiran PMK No. 201 Tahun 2020 (20.6 MiB, 230 hits)