Oleh: Dr. Zaroni, CISCP., CFMP.

Head of Consulting Division | Supply Chain Indonesia

Sebagian besar perusahaan melakukan transaksi penjualan barang dan jasa ke pelanggannya secara kredit. Kebijakan penjualan secara kredit selain memberikan manfaat bagi pelanggan – karena mereka dapat memeroleh barang dan jasa terlebih dahulu, baru pelanggan melakukan pembayaran kemudian, juga perusahaan dapat mengikat pelanggan dalam jangka panjang melalui perjanjian kerjasama.

Penjualan barang dan jasa secara kredit umumnya didasarkan pada kesepakatan dalam kontrak yang menyebutkan ketentuan dan syarat pembayaran (term of payment). Ketentuan term of payment (ToP) “Net 30”, artinya pembayaran dilakukan dalam waktu sampai 30 hari dari tanggal invoice. Net 30 bisa diganti dengan Net 15 atau Net 40.

Ketentuan term of payment dapat juga dinyatakan dalam “2/10, Net 30”, artinya pembeli akan mendapatkan diskon sebesar 2% bila pembeli melakukan pembayaran dalam waktu 10 hari sejak tanggal invoice, dan jatuh tempo seluruh pembayaran sampai 30 hari sejak tanggal invoice.

Bagi perusahaan sebagai pembeli, keputusan apakah akan menggunakan diskon atau tidak dapat didasarkan pada pertimbangan cost of fund. Dalam term of payment 2/10, Net 30, misalnya, perusahaan dapat menghitung effective annual rate (EAR). Contoh, transaksi pembelian Rp100 juta, dengan ToP 2/10, Net 30, bila perusahaan mengambil diskon, maka perusahaan harus melakukan pembayaran maksimal 10 hari sejak tanggal invoice agar mendapatkan diskon 2% x Rp100 juta = Rp2 juta. Dalam hal ini perusahaan hanya membayar sebesar Rp100 juta – Rp2 juta = Rp98 juta.

Perusahaan akan membandingkan apakah mengambil diskon 2% dengan pinjam modal kerja dari bank atau tidak mengambil diskon. Perhitungan effective annual rate (EAR) sebagai berikut:

- Mengambil diskon 2%, dengan pinjam modal kerja dari bank Rp98 juta, interest rate selama (30 – 10 = 20 hari) adalah Rp 2 juta/Rp98 juta = 2,04%, maka EAR selama 365 hari adalah: EAR = (1 + r)n -1 atau EAR = (1,0204)365/20 – 1 = 44,6%.

- Bila interest rate pinjaman modal kerja bank rata-rata per tahun 11%, maka perusahaan sebaiknya mengambil diskon 2% tersebut, dengan cara pinjam modal kerja Rp98 juta selama jangka waktu 20 hari, dengan membayar bunga pinjaman 2% x 20/365 x Rp98 juta = Rp107.397, jauh lebih kecil daripada Rp2.000.000 dari diskon yang diperoleh.

Akuntansi Piutang

Penjualan barang dan jasa secara kredit akan berimplikasi piutang (receivable). Piutang merupakan aset lancar perusahaan yang cukup signifikan. Implikasinya, perusahaan harus memberikan perhatian serius terhadap pengelolaan piutang. Piutang yang telah tertagih menjadi sumber penerimaan kas untuk menjaga likuiditas perusahaan.

Istilah piutang merujuk hak perusahaan atas sejumlah nilai tagih yang telah jatuh tempo baik dari individual maupun perusahaan. Piutang diharapkan dapat ditagih untuk menjadi kas.

Dari perspektif keuangan, piutang dikelompokkan berdasarkan estimasi jangka waktu tertagihnya. Berdasarkan jangka waktu penagihan piutang, piutang dibedakan menjadi piutang lancar (current receivables) dan piutang tidak lancar atau jangka panjang (non-current receivables).

Piutang lancar atau piutang jangka pendek merupakan piutang yang diharapkan dapat tertagih dalam waktu paling lama satu tahun, atau sesuai siklus operasi perusahaan, mana yang lebih cepat. Sementara piutang tidak lancar atau piutang jangka panjang merupakan piutang yang diperkirakan tidak dapat tertagih dalam waktu 1 tahun atau siklus operasi perusahaan.

Selain pengelompokkan piutang berdasarkan jangka waktu penagihan, perusahaan juga mengelompokkan piutang berdasarkan jenis piutang atau sumber piutang: (1) piutang yang berasal dari kegiatan operasional bisnis (trade receivable) dan (2) piutang yang berasal bukan dari operasional bisnis (non-trade receivable).

Trade receivable, umumnya nilainya cukup signifikan, perusahaan membaginya ke dalam piutang dagang (accounts receivable) dan piutang wesel atau wesel tagih (notes receivable). Bedanya accounts receivable dengan notes receivable, kalau accounts receivable hanya didasarkan pada tagihan (invoice) yang menyebutkan hak tagih perusahaan atas sejumlah nilai nominal tertentu sesuai dengan jatuh tempo term of payment yang disepakati dalam transaksi penjualan barang dan jasa. Sementara notes receivable, hak tagih perusahaan dinyatakan secara tertulis dalam promissory note yang menyebutkan nilai nominal, tanggal jatuh tempo, dan tingkat bunga.

Isu accounting yang terkait dengan accounts receivable mencakup: (1) Pengakuan accounts receivable dan (2) Penilaian dan pelaporan accounts receivable.

Pengakuan accounts receivable. Prinsipnya, pencatatan pengakuan accounts receivable dilakukan pada saat barang diserahkan dan jasa diselesaikan. Pada perusahaan jasa, pencatatan pengakuan accounts receivable dilakukan dengan mendebit Accounts Receivable dan mengkredit Revenue. Sementara pada perusahaan dagang dan manufaktur, pencatatan pengakuan accounts receivable dilakukan dengan cara mendebit Accounts Receivable dan mengkredit Revenue.

Penilaian dan Pelaporan accounts receivable. Manakala perusahaan telah mencatat pengakuan accounts receivable atas penjualan secara kredit, persoalan berikutnya adalah bagaimana menilainya atau mengukurnya pada pelaporan keuangan di Laporan Posisi Keuangan. Perusahaan melaporan account receivable sebagai aset lancar pada Laporan Posisi Keuangan. Penentuan berapa nilai accounts receivable yang harus dicatat didasarkan pada nilai accounts receivable yang diperkirakan dapat ditagih (net realizable value). Standar akuntansi keuangan mensyaratkan bahwa accounts receivable dilaporkan sebagai aset lancar dalam Laporan Posisi Keuangan sesuai dengan net realizable value.

Berdasarkan standar keuangan ini, perusahaan mengalokasikan provisi atas nilai accounts receivable yang diperkirakan tidak dapat tertagih. Pertimbangannya, tidak semua accounts receivable perusahaan dapat ditagih pada saat jatuh tempo sesuai dengan kesepakatan term of payment dengan pelanggan.

Dalam beberapa kondisi, perusahaan mengalami kesulitan untuk melakukan penagihan accounts receivable. Penyebabnya antara lain, pelanggan mengalami kesulitan likuiditas, sehingga pelanggan tidak dapat membayar kewajiban penyelesaian piutang tepat waktu. Selain itu, banyak piutang yang tidak dapat ditagih karena ketidaklengkapan administrasi kontrak transaksi penjualan, keakuratan dan kelengkapan lampiran invoice, dan lain-lain.

Provisi atas piutang yang tidak dapat ditagih menggunakan dua metode (Kimmel, Weygandt, dan Kieso, 2017), yaitu: (1) metode penghapusan langsung (direct write-off method), dan (2) metode pencadangan (allowance method).

Pada metode penghapusan langsung, perusahaan melakukan penghapusan langsung atas piutang yang diperkirakan tidak dapat ditagih per pelanggan. Penghapusan langsung atas piutang yang tidak dapat ditagih dengan mendebit sebagai bad debt expense dan mengkredit accounts receivable pelanggan. Metode ini mencatat penghapusan piutang secara langsung sesuai nilai aktual kerugian dari piutang pelanggan yang diperkirakan tidak dapat ditagih.

Penggunaan metode langsung dalam pencatatan uncollectible accounts akan dapat mengurangi nilai kegunaan informasi akuntansi, baik dalam laporan posisi keuangan maupun laporan laba rugi komprehensif. Karenanya, standar akuntansi tidak membolehkan menggunakan metode direct write-off ini dalam pencatatan uncollectible accounts.

Umumnya penghitungan berapa estimasi uncollectible accounts dapat didasarkan pada nilai penjualan atau nilai piutang.

Penghitungan uncollectible accounts dari penjualan dengan pertimbangan bahwa dari penjualan kredit total selama tahun berjalan, berapa persen yang diperkirakan tidak dapat tertagih. Nilai penjualan kredit tahun berjalan yang tidak dapat tertagih ini selanjutnya diperhitungkan sebagai “Beban Penyisihan Piutang” atau “Bad Debts Expense” dan menambahkan “Cadangan Penyisihan Piutang” atau “Allowance for Doubtful Accounts”.

Sementara penghitungan uncollectible accounts dari piutang didasarkan pada persentase dari umur piutang (aging the accounts receivable). Perusahaan perlu menyiapkan daftar umur piutang per pelanggan, kemudian menentukan persentase piutang yang diperkirakan tidak dapat tertagih dari setiap kelompok umur piutang.

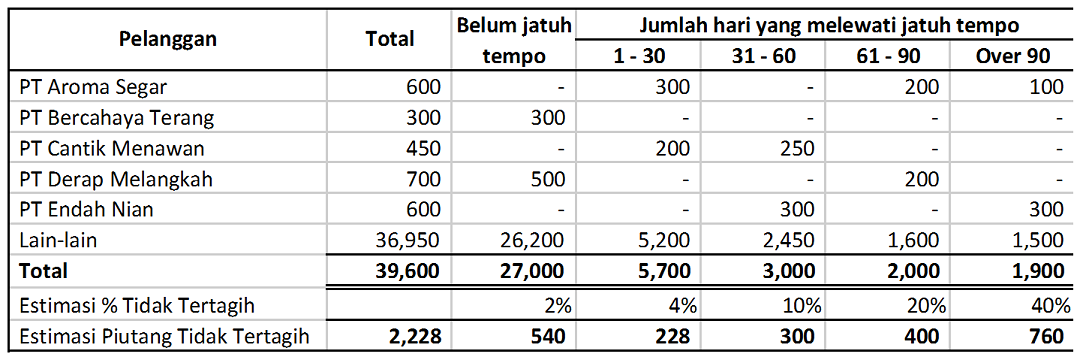

Contoh penghitungan uncollectible accounts dari umur piutang. PT Jasa Logistik Indonesia (JLI) menyusun Daftar Umur Piutang untuk menentukan estimasi piutang yang tidak dapat tertagih posisi 31 Desember 2017. Kebijakan akuntansi PT Jasa Logistik Indonesia menetapkan persentase piutang yang tidak dapat tertagih sesuai kelompok umur piutang sebagai berikut:

Berdasarkan tabel tersebut, estimasi piutang tidak tertagih total posisi 31 Desember 2017 sebesar Rp2.228. Bila saldo “Allowance for doubtful accounts” PT Jasa Logistik Indonesia per 31 Desember 2017 sebesar saldo kredit Rp528, “Allowance for Doubtful Accounts” di-adjust sebesar Rp1.700 (Rp2.228 – 528), maka JLI mencatat jurnal penyesuaian sebagai berikut:

Manajemen Piutang

Perusahaan perlu mengelola piutang secara efektif. Piutang yang tidak tertagih akan mengganggu likuiditas perusahaan. Perusahaan menggantungkan sumber penerimaan kasnya dari penagihan piutang.

Berk dan DeMarzo (2017) memberikan panduan pengelolaan piutang sebagai berikut:

- Menetapkan kebijakan kredit.

- Menetapkan ketentuan term of payment.

- Menetapkan kebijakan penagihan piutang.

Kebijakan kredit. Perusahaan perlu menetapkan kebijakan kredit dalam keputusan transaksi penjualan kepada pelanggan. Transaksi penjualan merupakan hasil closing proses penjualan yang dilakukan oleh tim sales force perusahaan. Dalam memberikan fasilitas pembayaran kredit, perusahaan perlu memastikan tingkat risiko kredit setiap pelanggan.

Analisis risiko kredit pelanggan didasarkan pada pertimbangan antara lain tingkat likuiditas pelanggan, prospek dan risiko bisnis pelanggan, rekam jejak pelanggan, dan bila memungkinkan perusahaan agar mendapatkan informasi peringkat kredit (credit rating) pelanggan.

Ketentuan term of payment. Kebijakan berapa lama jangka waktu pembayaran seringkali didasarkan pada siklus operasi atas transaksi penjualan barang dan jasa. Pada perusahaan dagang, siklus operasi mulai dari saat pembelian merchandise inventory sampai dengan transaksi penjualan. Kebijakan penetapan ToP umumnya dapat ditentukan dengan pasti, misalnya 10 hari, 20 hari, atau 30 hari sejak tanggal invoice.

Pada perusahaan manufaktur, siklus operasi lebih lama, karena dimulai dari pembelian raw material, proses produksi, sampai transaksi penjualan finished goods. Kebijakan penetapan ToP pada perusahaan manufaktur agar memperhitunghkan kecukupan modal kerja perusahaan. Umumnya, perusahaan manufaktur menetapkan kebijakan ToP “Net 30”.

Sementara perusahaan jasa, siklus operasinya relatif bervariasi, tergantung pada jenis jasanya. Pada perusahaan logistik, siklus operasi dimulai pada saat pick-up sampai penyerahan kiriman di lokasi penerima. Siklus operasi perusahaan logistik bisa 10 hari, 30 hari, bahkan sampai 40 hari. Penetapan ToP pada perusahaan jasa umumnya 15 hari dan 30 hari.

Kebijakan term of payment perlu mempertimbangkan kebijakan diskon. Diskon diberikan kepada pelanggan dengan maksud untuk mempercepat pembayarannya. Perusahaan perlu menetapkan kebijakan diskon baik ketentuan berapa persentase diskon maupun periode diskon.

Kebijakan penagihan piutang. Manakala barang telah diserahkan atau pekerjaan telah selesai dilaksanakan, perusahaan mengirimkan invoice kepada pelanggan. Perusahaan perlu memonitor pembayaran tagihan dari pelanggan dan menetapkan unit atau pihak mana yang secara intensif melakukan tugas penagihan ke pelanggan.

Pengukuran Kinerja Pengelolaan Piutang

Perusahaan perlu mengukur kinerja pengelolan piutang. Pengukuran kinerja pengelolaan piutang dilakukan dengan evaluasi kinerja accounts receivable days dan aging schedule.

Accounts receivable days. Accounts receivable days merupakan rata-rata jumlah hari piutang yang dihitung sejak tanggal invoice sampai dengan penerimaan kas dapat diperoleh dari penagihan piutang. Jika kebijakan term of payment katakanlah “Net 30”, namun ternyata rata-rata outstanding piutang 50 hari, maka pelanggan terlambat 20 hari dalam melakukan pembayaran tagihan.

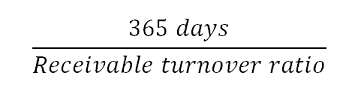

Accounts receivable days dihitung dengan menggunakan rumus sebagai berikut:

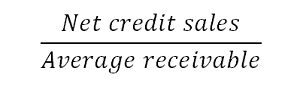

Sementara receivable turnover ratio dihitung dengan cara:

Accounts receivable days menunjukkan likuiditas dan efektivitas pengelolaan piutang. Semakin kecil accounts receivable days, maka perusahaan semakin likuid dan efektif dalam mengelola piutangnya.

Aging schedule. Aging schedule mengelompokkan piutang berdasarkan kategori umur piutang. Aging schedule sebaiknya disusun secara periodik. Perusahaan harus memonitor aging schedule untuk memastikan efektivitas pengelolaan piutang.

Contoh aging schedule disajikan sebagai berikut:

Perusahaan dapat menganalisis efektivitas pengelolaan berdasarkan aging schedule tersebut. Bila persentase piutang lebih banyak kategori “bottom-heavy”, yaitu days outstanding lebih dari 31 hari, sementara ToP-nya Net 30, maka perusahaan perlu segera melakukan evaluasi dan perbaikan atas pemberian kredit, ketentuan term of payment, dan penagihan piutang.

21 Agustus 2017

*Isi artikel merupakan pemikiran penulisdan/atau sepenuhnya menjadi tanggung jawab penulis, serta tidak selalu mencerminkan pemikiran atau pandangan resmi Supply Chain Indonesia.

Download artikel ini:

SCI - Artikel Mengelola Receivable (1.3 MiB, 575 hits)

SCI - Artikel Mengelola Receivable (1.3 MiB, 575 hits)